A diversificação é uma estratégia de investimento vital para minimizar riscos e otimizar retornos. Ao espalhar os investimentos por diferentes categorias de ativos, os investidores podem reduzir o impacto negativo de um único investimento malsucedido. Na era atual, marcada por volatilidade e incerteza econômica, a diversificação é mais relevante do que nunca. Ela oferece um caminho mais seguro para investidores que buscam construir e preservar seu patrimônio a longo prazo.

A essência da diversificação reside na máxima "não coloque todos os ovos na mesma cesta". Por meio dela, é possível criar um portfólio equilibrado, que possa resistir a flutuações de mercado e oferecer crescimento consistente. As plataformas de investimentos desempenham um papel crucial nesse processo, fornecendo acesso a uma ampla gama de ativos e informações essenciais para tomadas de decisões informadas.

Tipos de ativos para diversificação

A diversificação eficaz do portfólio envolve a alocação de investimentos em uma variedade de ativos. Estes incluem ações, que representam participações em empresas; títulos, que são essencialmente empréstimos feitos a governos ou empresas; e commodities, como ouro e petróleo, que oferecem um refúgio contra a inflação e instabilidade do mercado. Cada tipo de ativo possui características de risco e retorno distintas, tornando-os adequados para diferentes estratégias de investimento.

Ações são geralmente consideradas investimentos de maior risco, mas com potencial de retorno significativo. Títulos, por outro lado, são vistos como mais seguros, oferecendo rendimentos mais estáveis. Commodities podem ser voláteis, mas são valiosas para a diversificação, pois seus preços frequentemente se movem independentemente dos mercados de ações e títulos. A escolha dos ativos certos depende dos objetivos e do perfil de risco do investidor.

Avaliando riscos e retornos

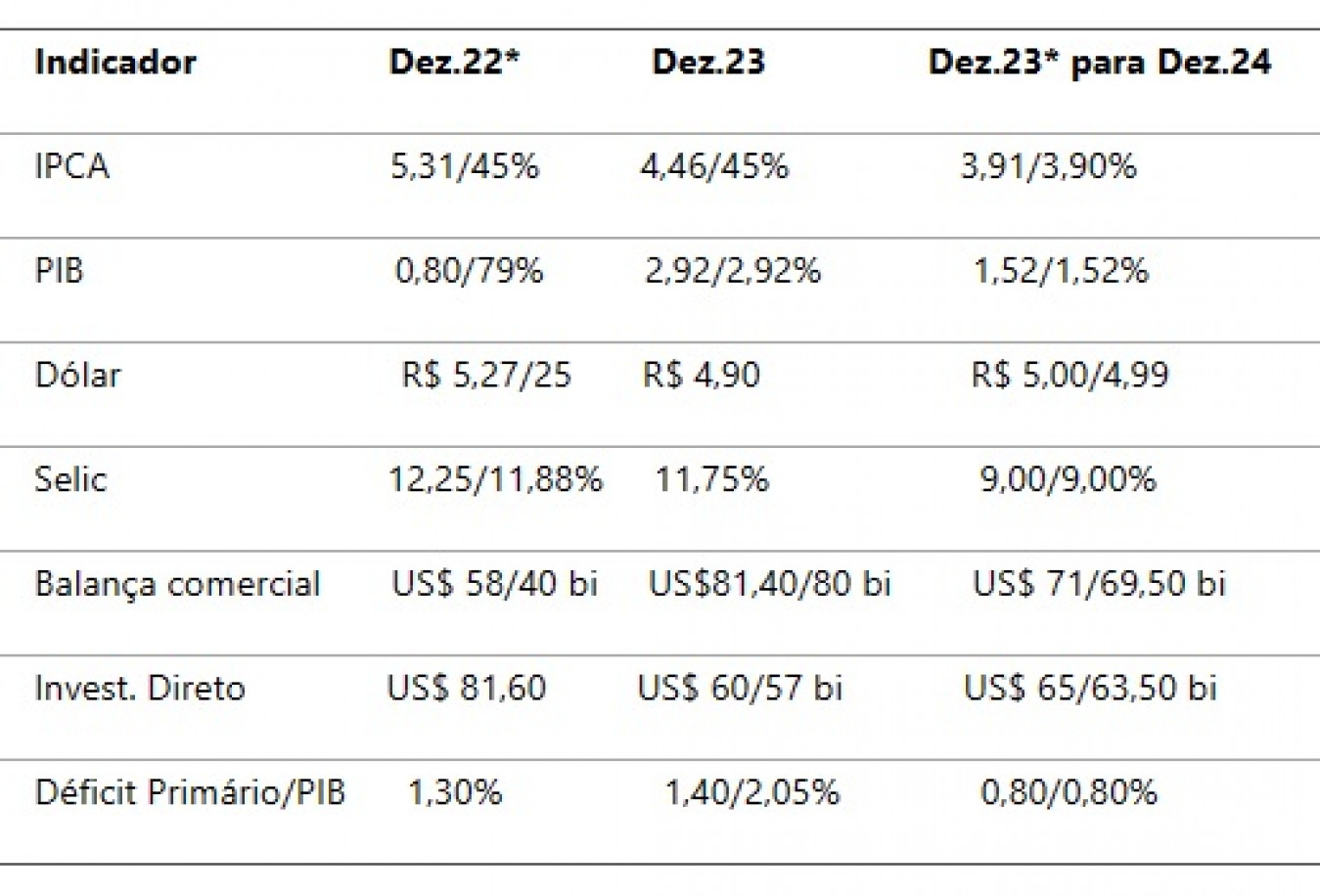

A tabela acima oferece uma visão simplificada dos riscos e retornos associados a diferentes tipos de ativos. No entanto, a realidade é mais complexa. Ações, embora arriscadas, podem oferecer retornos significativos a longo prazo. Títulos, menos voláteis, são preferidos por aqueles que buscam uma renda estável. Commodities, apesar de sua volatilidade, podem ser excelentes para proteção contra inflação e diversificação.

Ao avaliar riscos e retornos, é importante não apenas olhar para estes fatores isoladamente, mas considerar como diferentes ativos interagem dentro de um portfólio. Uma mistura bem pensada de ações, títulos e commodities pode reduzir o risco geral, enquanto ainda oferece a oportunidade de crescimento do capital.

Diversificação geográfica

Investir em diferentes regiões e mercados geográficos é uma abordagem inteligente para diversificar. Isso se deve à variação nas economias e mercados ao redor do mundo. Por exemplo, enquanto um mercado pode estar em declínio, outro pode estar prosperando. Investimentos internacionais podem ser feitos diretamente em mercados estrangeiros ou por meio de fundos que investem globalmente.

A diversificação geográfica também protege contra riscos específicos de um país ou região, como instabilidade política ou desastres naturais. Por exemplo, um portfólio que inclui ações de empresas dos EUA, Europa, Ásia e mercados emergentes está melhor posicionado para enfrentar flutuações econômicas globais do que um focado apenas em um único país.

Diversificação por setores

Diversificar entre diferentes setores industriais é outra estratégia chave. Cada setor - como tecnologia, saúde, energia, finanças e bens de consumo - reage de maneira diferente a condições econômicas. Por exemplo, o setor de tecnologia pode ter um desempenho robusto, enquanto o setor de energia pode estar em declínio.

Investir em uma variedade de setores ajuda a mitigar o risco de que um setor malsucedido prejudique significativamente o desempenho geral do portfólio. Diferentes setores podem oferecer oportunidades únicas de crescimento. Por exemplo, o setor de saúde pode se beneficiar do envelhecimento da população, enquanto a tecnologia continua a se expandir com inovações contínuas.

Estratégias de balanceamento de portfólio

Avalie Regularmente: Verifique seu portfólio regularmente para assegurar que está alinhado com seus objetivos de investimento.

Rebalanceamento baseado em percentual: Se um ativo desvia significativamente da alocação desejada, ajuste para manter o equilíbrio.

Rebalanceamento temporal: Estabeleça um cronograma fixo, como anualmente, para revisar e ajustar seu portfólio.

Diversificação contínua: Adicione novos tipos de investimentos conforme surgem oportunidades e mudanças no mercado.

Esses passos ajudam a manter o portfólio alinhado com os objetivos e tolerância ao risco do investidor. O balanceamento regular é crucial para responder a mudanças no mercado e na situação pessoal do investidor.

Tendências futuras em diversificação de portfólio para investidores

A diversificação de portfólio é uma estratégia essencial para o sucesso do investimento. A seleção criteriosa de uma variedade de ativos, juntamente com o balanceamento regular e a adaptação às mudanças de mercado, são fundamentais. Olhando para o futuro, as tendências indicam uma crescente importância da diversificação geográfica e setorial, bem como a adoção de novas tecnologias e abordagens, como investimentos sustentáveis e digitais.

Ao manter esses princípios em mente e adaptar estratégias conforme necessário, os investidores podem posicionar seus portfólios para o sucesso em um mundo de investimentos em constante evolução.