O OUTRO LADO DA MOEDA

Ibovespa reflete o desempenho do PIB?

Publicado em 15/03/2024 às 16:04

Alterado em 15/03/2024 às 16:04

Americanas anuncia que é possível pagar ovos de Páscoa com o Fundo de Garantia Foto: Twitter

Americanas anuncia que é possível pagar ovos de Páscoa com o Fundo de Garantia Foto: Twitter

Jornalista de economia há 52 anos, nunca balizei o acompanhamento da economia brasileira pelo que ocorre no mercado de ações. E há várias razões para isso. Para começo de conversa, não há correspondência entre a composição do PIB e as ações em negociação dos diversos setores. O Ibovespa é ajustado a cada quatro meses, a próxima vez será em abril, para valer em maio.

Em 2023, a agropecuária teve 7,1% do PIB, a Indústria 25,5%, sendo 15,3% na Indústria de Transformação, 4,2% em extrativa mineral, os serviços industriais de utilidade pública, 2,6% e a Construção, 3,5%.

Os Serviços responderam por 67,4% do PIB, sendo a maior fatia (15,3%) da Administração Pública (saúde, Educação, Segurança Pública e assistência previdenciária), seguido por comércio (12%), atividades imobiliárias (8,8%) e Serviços financeiros e seguros (7,6). As demais outras atividades de serviços pesaram com 16,3%.

Serviços puxam PIB de 2024

Por sinal, nesta 6ª feira o IBGE divulgou a Pesquisa Mensal de Serviços (PMS) de janeiro. Houve expansão de 0,7% sobre dezembro (que tinha crescido 0,3). Este é o 3º crescimento mensal seguido do indicador da PMS, que acumula 1,9% em três meses, o que mantém o ritmo de expansão do 4º trimestre.

Isto mostra, junto com a alta de 2,5% nas vendas do comércio restrito em janeiro, que a pequena retração na agropecuária neste começo de ano e do recuo de 1,6% na indústria, estão sendo largamente compensados pelo avanço maior do comércio e do segmento de serviços pesquisado pelo IBGE. Como a indústria, segundo a Confederação Nacional da Indústria (CNI) apontou crescimento de investimentos em máquinas e equipamentos em janeiro e fevereiro, há sinais de retomada da indústria, o que terá reflexo no PIB.

E o ritmo de aceleração dos serviços e da indústria vai depender da velocidade de redução dos juros pelo Banco Central, nesta 4ª feira, ser transferido pelo setor financeiro em juros mais baixos às famílias e às empresas. A antecipação do pagamento do 13º para aposentados e pensionistas do INSS, como fez o governo Bolsonaro, pode turbinar o PIB em abril e maio.

PIB não está no Ibovespa

A composição dos papéis negociados em bolsa (chegamos a ter sete centros regionais de negociação de ações no Brasil) historicamente era centrada em empresas do setor financeiro e em estatais. O “milagre” brasileiro foi antecipado na alta das bolsas de 1968 a 1970. Mas tudo veio abaixo com o estouro do “boom” da bolsa (com trocadilho, por favor).

Se o caro leitor é mais jovem, talvez não saiba que não havia registro escritural dos papéis. A supervisão das duas grandes bolsas (a BVRJ era maior que a Bovespa) era muito incipiente. A Comissão de Valores Mobiliários só foi criada em 1976, na esteira da nova Lei das Sociedades Anônimas (Lei 6.404 é de 15 de dezembro de 1976) e a Comissão de Valores Mobiliários surgiu apenas uma semana antes, em 7 de dezembro de 1976.

Quem fazia a supervisão do mercado de capitais, além da falha autorregulação das bolsas, era uma gerência de mercado de capitais do Banco Central. Em outras palavras, com lançamento de ações incentivadas do Finor e Finam e outros fundos incentivados, como o 157 (para abatimento no Imposto de Renda), havia um campo enorme para espertalhões.

Se hoje, com a Lei das S.A. em vigor e a CVM em ação e a prática do registro escritural de ações e títulos completando mais de quatro décadas, ainda há malandros que aplicam golpes em “ispertos” do mercado de capitais, que caem em pirâmides financeiras com retorno estratosféricos prometidos por “agentes de investimento” sem registro na Anbima e na CVM, imagine há meio século?

Casos exemplares

Sempre é bom recordar que operadores do mercado carioca, então o líder do país, fizeram uma molecagem no começo dos anos 70, quando o afluxo à corretoras era tão grande (e havia apenas anotações em papéis – a BVRJ e a Marcelo Leite Barbosa, maior corretora da época, que levavam o nome do presidente da Bolsa do Rio, só instalaram computadores no começo dos anos 70) que comprava-se tudo que tivesse o nome de ações. Houve o “lançamento” da Merposa, nada mais que o acrônimo de Merda em Pó S.A. Era uma “fake news”, que desmoralizou o mercado de ações.

Mas antes houve outro caso exemplar. O lançamento das ações de papeis da Cepalma (Celulose e Papéis do Maranhão S.A.). Por acaso fui cobrir pelo JB a inauguração da fábrica, em Caxias (MA), empreendimento da família Bacellar, beneficiado com incentivos fiscais do Finor. Havia uma usina de açúcar e muitos pés de babaçu na região. O projeto visava aproveitar o talo das palmeiras e o bagaço da cana para produzir papel kraft, destinado a embalagens de cimento e caixas de papelão.

Mas a farra do lançamento (jornalistas e corretores voaram em aviões fretados pela empresa até Teresina e de lá fomos e voltamos no cair da tarde em C-47 da FAB ou teco-teco, sobrevoando o interior do Maranhão, ainda quase intocado – depois, houve enorme devastação posterior das florestas) chamou a atenção do jovem repórter. No entorno da fábrica cercada por telas, pobres lavradores olhavam atônitos a cena. No bebedouro, muita gente tinha dificuldade para beber água gelada (mal viam água ao ambiente, quando mais jorrando de uma máquina). Mas o que acendeu meu sinal amarelo era a farta distribuição de garrafas de uísque Chivas para os convidados.

O projeto industrial fracassou. As duras fibras dos talos das folhas de babaçu quebravam as lâminas das picadoras e os serviços eram paralisados. Mas isso não era tudo: os controladores levaram ao pé da letra a razão social e fizeram uma derrama de papéis da Cepalma. Como não havia escrituração demorou para ser percebido que havia papéis com numeração duplicada: surgia uma série de 1 a 100 e outra de 10 a 110 e por aí afora.

Com muitas reclamações de investidores e corretoras, a Bolsa do Rio solicitou à empresa o livro-caixa com o registro das ações. Estourado o prazo concedido pela BVRJ, diante dos telex de cobrança, a empresa informou (não havia ainda a obrigação do “Fato Relevante”), que lamentava muito, mas “o veículo que trazia o livro-caixa teve um acidente e mergulhou no rio Codozinho”.

A farsa seria engolida se não fosse o jornalista e meu amigo Randolpho de Souza, ainda na ativa no Monitor Mercantil. Nascido e criado no Maranhão, Randolpho alertou a direção da BVRJ que o tal rio Codozinho era um riacho temporário que, mesmo nas cheias, não cobriria um carro. Foi um escândalo. As ações foram suspensas. A Cepalma acabou vendida a um grupo cimenteiro.

Novos mercados, velhos golpes

É verdade que o reino do faroeste acabou (só há uma bolsa no país, a B3, que enfeixa ações, títulos e negócios de balcão, à vista e a futuro). Mais da metade das empresas que tinham valores circulando nos mercados de ações sumiu, por falência ou incorporação de outras empresas. Novos empreendimentos vieram aos mercados de acesso (Novo Mercado), visando acesso ao mercado amplo da B3.

O maior inimigo do mercado de ações sempre foi a alta dos juros. Com juros altos há menos captação em ações (pois os investidores são atraídos pelos altos retornos da renda fixa). Além do mais, como os contratos futuros são muito mais volumosos que os negócios à vista (que servem para dar liquidez a mudanças de posições), altas de juros assustam os investidores em todo o mundo. Aqui, a Selic está em dois dígitos desde fevereiro de 2022.

E passou 12 meses (de 4 de agosto de 2022 a 3 de agosto de 2023) em 13,75% ao ano. Como a Selic está em 11,25% e as previsões do Comitê de Política Monetária do Banco Central (Copom) são de baixas de 0,50 ponto a cada reunião, em 20 de março cairia a 10,75% e em 8 de maio cairia a 10,25%. Só ficaria abaixo de um dígito em 19 de junho (na última reunião do Copom no 1º semestre). Por isso, espera-se que o Copom anuncie seus próximos passos.

Juros abaixo de 1% ao mês são normais em todos os mercados do mundo. Mas no Brasil, a tradição de ganhos fáceis, sem fazer força não impediu que espertalhões vendessem planos mirabolantes, imagine com juro abaixo de 1%.

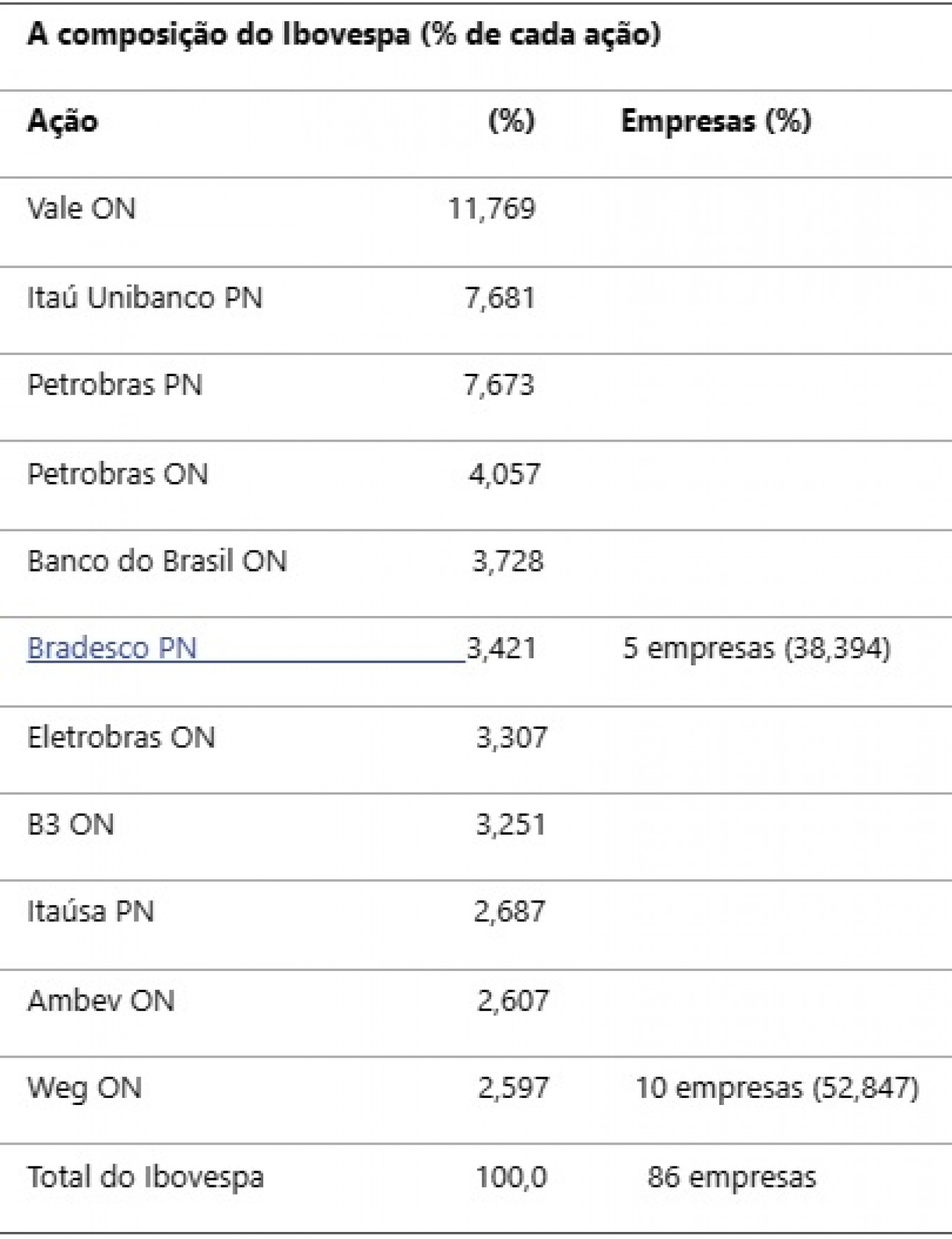

Todo o ano a B3 faz uma listagem das empresas mais representativas do pregão, em termos de movimentação e liquidez. Em abril haverá nova rodada para ampliar o Ibovespa das atuais 86 para 89 ações. No cartel atual, cinco empresas (envolvendo 6 ações, considerando Petrobras PN e ON) concentram quase 40% dos negócios. Vale ON é a de maior peso (11,769% segundo a listagem de hoje da B3. Itaú Unibanco PN é a 2ª mais relevante (7,736%), superando Petrobras PN (7,673%). Considerando o peso das Nos (4,0575) Petrobras rivalizaria com Vale somando 11,730%). Uma dezena de empresas responde por mais de 50% do Ibovespa (52,847%). Em termos de PIB não chegariam a 20%. O Ibovespa capta a representatividade dos setores: o financeiro (26,31%), materiais básicos (19,72%) petróleo (16,98%) e utilidade pública (11,79%). Um pouco desfocado do PIB real.

OLM

OLM

Compre seu ovo de Páscoa com FGTS

Não, caro leitor, esta coluna não está soltando piadas hoje. Já houve um pastor (Silas Malafaia) que no começo deste milênio vendeu plano da casa própria no céu. Sim, isso mesmo. A casa própria sempre teve como uma das portas de acesso o uso do FGTS. Mas a farra do FGTS, liberado no governo Bolsonaro para antecipar empréstimos até R$ 1 mil no mês de aniversário do titular, agora despertou mais um golpe promocional da Americanas.

Às voltas com as restrições de crédito dos credores financeiros, as lojas da companhia em recuperação judicial, que sempre foi das maiores vendedoras de ovos de Páscoa (domingo de Páscoa cai dia 31), estão exibindo cartazes para induzir clientes a tomar empréstimo sacando sobre o FGTS na data do aniversário. A antecipação do crédito é feita pelo cartão AME. É o fim da picada, engordar depois a fila do Desenrola com compra de ovos de Páscoa a crédito.