ARTIGOS

Preços de paridade de importação, certo ou errado?

Por MANUEL JEREMIAS LEITE CALDAS

rabellodecastro@gmail.com

Publicado em 05/02/2022 às 10:06

Alterado em 05/02/2022 às 10:08

Qual é o real interesse de a ANP, prestar informação do custo eficiente praticado no mundo no mercado de petróleo ou chancelar a estrutura de oligopólio que extrai o excedente do consumidor em prol do cartel ou de acionistas das empresas de petróleo? Existem diferenças grandes entre os dois objetivos e parece que o Estado e nós consumidores não aprenderam com todo o histórico que o país atravessou, desde que o cartel árabe (OPEP) impôs alta do preço a toda a sociedade mundial e por ironia do destino o país mais rico do mundo, para combater a OPEP, usou uma bomba de neutrons de 10 gigatoneladas derrubando toda a economia mundial ao fixar os juros dos “fedfunds” em 19,50%a.a., muito acima da capacidade de pagamento dos países em desenvolvimento.

Assim, não tinha-se dúvidas que os preços do petróleo cairiam, mas a destruição ou empobrecimento das nações foi extremamente forte, a ponto de o próprio Secretário do Tesouro dos Estados Unidos, em menos de uma década, reconhecer o erro e propor um plano para reparar os danos causados (Plano Brady). Ajustes fortes ocorreram, sendo o ponto de partida para mudanças de estratégias. Alguns permaneceram em berço esplêndido, outros adotaram caminhos errados, mas vários países tiveram como solução, aprender a sobreviver com educação, tecnologia, e esforço treinando a sua geração do futuro na casa do amigo urso americano que não tem remorso em resolver seus problemas mesmo que para isso, derrube seus parceiros, essa é a lógica.

Assim, precisamos saber se a Agência está divulgando todas as informações para o melhor funcionamento do mercado ou para internar a prática de oligopólio. O país prepara-se para as mudanças climáticas e a Petrobras sabe que o uso de combustíveis fósseis será o foco e meta. A seguir, informação narradas na página da ANP. Evolução dos preços médios do barril de petróleo ao final de cada ano: em 1969, US$ 1,27; em 1970, US$ 2,01; em1971, US$ 2,18, e em 1972, US$ 2,48. Em junho de 1973, quatro meses antes do “choque do petróleo”, o valor já estava em US$ 2,90, aumento de 128% em três anos e meio (Rustow: 1982, 142).

O objetivo é fornecer à sociedade uma referência de formação dos preços dos combustíveis no país, utilizando como base a média semanal dos preços levantados pela S&P Global Platts para diferentes pontos de entrega. Essa iniciativa faz parte do processo de aumento da transparência na formação e divulgação de preços conduzidos pela ANP para facilitar o acompanhamento e compreensão da variação dos preços dos combustíveis por parte da sociedade. Média semanal dos preços de paridade de importação (PPI) para gasolina, diesel, querosene de aviação (QAV) e GLP referentes à semana anterior.

Para a gasolina, diesel e QAV são divulgados os preços de paridade de importação nos portos de Itaqui (MA), Suape (PE), Aratu (BA), Santos (SP), Paranaguá (PR), Manaus (AM) e Tramandaí (RS), considerando o valor do produto, taxas e os custos de frete, movimentação, armazenamento e serviços associados. Adicionalmente, são divulgados os preços nos pontos de entrega das refinarias em Guamaré (RN), Duque de Caxias (RJ), Betim (MG), Cubatão (SP), Mauá (SP), Paulínia (SP), São José dos Campos (SP), Araucária (PR) e Canoas (RS), com os custos de frete rodoviário. Os preços do GLP referem-se à PPI nos portos de Suape (PE) e Santos (SP), considerando a composição de 70% de propano e 30% de butano. Todos os preços divulgados não incluem tributos. A metodologia da S&P Global Platts está aqui.

“São consideráveis os problemas técnicos inerentes, quer à fixação de metas (habitualmente fixa-se uma faixa de flutuação antes que uma taxa singular de inflação), quer à escolha do índice de avaliação do desempenho. Habitualmente se usa o índice de preços ao consumidor, expurgado para excluir os preços de petróleo, os de alimentos e ainda o impacto de impostos indiretos, todos os quais independem da política monetária. No Brasil, o expurgo de índices daria a impressão de manipulação, com perda de credibilidade, como o descobriu o ministro Mário Simonsen ao introduzir, em 1976, o "coeficiente de acidentalidade" para levar em conta o imposto árabe sobre o petróleo. É importante que o índice escolhido seja "independente", como o são os índices calculados pela Fundação Getúlio Vargas. Os índices do IBGE são considerados mais suscetíveis de influência governamental, além de terem no passado sofrido descontinuidades provocadas pelo grevismo no serviço público. Tratando-se de um índice destinado a avaliar o desempenho do governo, não deve ser ele fabricado nas entranhas governamentais. Aliás, a sobrecarga do IBGE na produção de índices oficiais dá-lhe uma desaconselhável posição de quase monopólio”. Extraído do texto de Roberto Campos em 30 de maio de 1999, na FSP.

O “coeficiente de acidentalidade”, de 1976, deu sobrevida à empresa que na época era genuinamente uma distribuidora + um pool de refinarias espalhados pelo Brasil. Produzíamos 20% da demanda de petróleo, 180 mil bld, na Bahia e Sergipe. Os americanos gastaram muito dinheiro do governo brasileiro e não acharam uma gota de petróleo (12 a 16 anos, de 1952-1964/68). O Proálcool vem daí, para reduzir a dependência dos árabes e assim importar choques aplicados pelo cartel.

Agora estamos pagando custo de internação de 20% de petróleo e combustíveis. Com a crise, esses custos de logísticas foram para lua e o governo caiu na conversa fiada do PPI. Não tem ninguém no governo com conhecimento técnico e histórico para discutir esse tema, será?

Existem várias formas de escolher o critério para os preços de referência sem esquecer que estes já dispõem de algum custo de internação para o ponto de referência. Neste sentido, a proposta de considerar o preço de paridade importação (PPI) como o preço de referência adicionando todos os custos de internação e estocagem é premiar a empresa Petrobras em desfavor de toda a sociedade.

O correto seria utilizar o custo de oportunidade da empresa, aquele valor na qual ela pode colocar seus produtos no mercado externo, chamado de preço paridade de exportação (PPE) ou no máximo o preço de referência de alguns mercados descontando aí o custo de internação existente no preço de referência.

Hoje, se o PPI divulgado pelo site da ANP estivesse correto para vários pontos de distribuição, em portos brasileiros ou pontos de entrega de refinaria, teríamos importação de derivados bem próximo de zero, ou seja não haveria mercadoria a importar. Como este não é o caso, o PPI calculado tem gorduras variadas, desde o próprio preço de referência como o custo de internação, estocagem e outros estimados. Assim será uma tarefa árdua definir os preços de oligopólios a ser praticados pela Petrobras, sendo que este poderia oscilar entre cada um dos critérios a seguir, dependendo do cotação internacional, ate aprofundar várias medidas ainda em estudo.

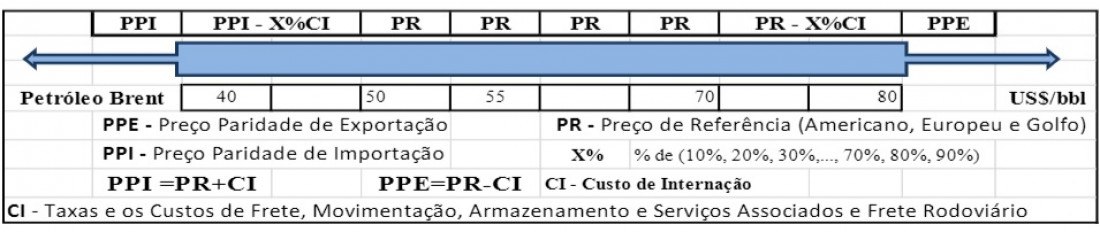

Uma proposta

Preço Paridade de Exportação - PPE, Preço de Referência - PR, Preço de Paridade Importação - PPI. Considerar as faixas: abaixo de US$ 40/bbl-PPI, até US$ 55/bbl, entre (55-70) US$/bbl-PR, entre (70-80) US$/bbl e acima de US$ 80/bbl-PPE.

Seria uma proposta inicial a ser aplicada pelo Cade, orgão que combate a prática de não concorrência, sem prejudicar a empresa, mas coibindo o seu poder de monopólio ou líder de oligopólio ou concorrência oligopolista através da qual o líder fixa o preço e sua quota de mercado e os demais repartem o mercado residual no preço de oligopólio. PPI, PR, PPE.

*Engenheiro/IME, Doutor em Economia/FGV